华尔街陷融资成本分歧:小摩与花旗对SOFR走势各执一词,押注相反交易策略

智通财经APP注意到,华尔街策略师们对于美国融资市场在未来几个月是否会趋于宽松存在分歧,这主要源于近期隔夜借贷成本的波动性加剧。

一系列事件的共同作用正在推高超短期利率。美国财政部通过发行更多短期债券来重建其现金储备,而美联储正在缩减其资产负债表,同时央行的重要隔夜贷款工具使用量已降至接近零水平。

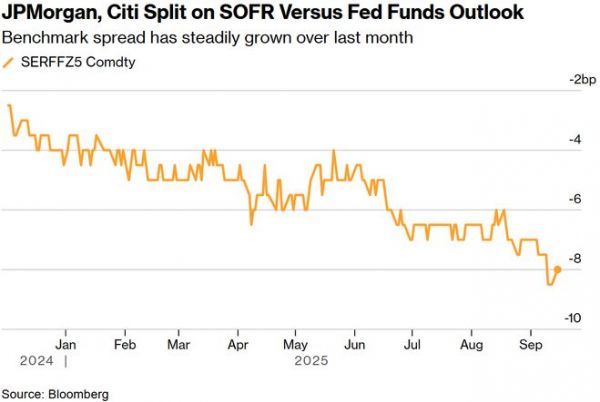

所有这些压力都让投资者对借贷成本的急剧上升保持警惕。尤其令人担忧的是,有担保隔夜融资利率(SOFR)在未来几个月可能会进一步上升,同时在融资成本是否会缓解的问题上也存在分歧。自8月下旬以来,SOFR基准利率一直高于美联储自身的目标利率。

摩根大通和花旗集团在9月12日提出了截然相反的观点,并推荐了相反的交易策略。摩根大通认为投资者高估了融资成本上升的风险,而花旗则认为当前状况将持续到2025年底。

摩根大通和花旗对 SOFR 与联邦基金利率前景的看法出现分歧

摩根大通由Teresa Ho领导的团队预计隔夜利率将在年底前趋于宽松,并建议交易员买入12月SOFR期货,同时卖出等值的联邦基金期货。他们预计SOFR(目前为4.42%)与30天联邦基金利率(目前为4.33%)之间的利差将在2025年最后一个月收窄。在12月期货市场上,这一利差目前约为-7.5个基点。

摩根大通认为,银行准备金并不稀缺,美联储的常备回购便利(SRF)——允许合格机构以国债和机构债务为抵押,按政策目标区间上限利率借入现金——是一个重要的流动性后备支持。他们表示,财政部在今年债务上限问题解决后的大量票据发行也将放缓。

Ho在一份报告中表示:"我们不认为近期有担保隔夜融资利率的回升反映了即将发生的流动性事件,并相信银行会在适当时机准备部署准备金。"

与此同时,由Jason Williams领导的花旗策略师认为融资成本将在年底前保持高位。他们建议交易员做空12月SOFR合约相对于联邦基金利率,预计SOFR在"良好日子"将比联邦基金利率高出约4-5个基点,其公允价值更接近-10个基点。

Williams在报告中写道:"我们确实预计在未来几个月看到SOFR逐步攀升。根据财政部8月再融资会议的指导,他们将在10月增加一些国库券拍卖规模,我们预计准备金将继续下降。"

BI策略师Will Hoffman和Ira Jersey表示:"虽然债务上限后净发行的大部分已经成为过去,但最严重的融资压力还在后面——美联储基于市场的准备金稀缺舒适区可能会受到考验。"

摩根大通和花旗并非唯一持有不同观点的银行。上周,巴克莱银行退出了买入9月SOFR相对于联邦基金利差的头寸,该头寸仅在一个月前建立,该行指出融资成本的上行压力可能成为市场进入季度末的"新默认设置"。

在摩根士丹利,策略师坚持认为市场最快将在下个月缓解。他们建议做多2025年10月SOFR相对于联邦基金的利差,认为银行准备金仍然充足。美国银行周一关闭了对相同期限的看空头寸,称利差"接近公允价值定价"。由Mark Cabana领导的分析师现在建议做多2026年1月SOFR相对于联邦基金利率,认为联邦基金利率可能会在明年初逐渐在其目标区间内走高。

尽管如此,摩根大通和花旗在一个问题上达成一致:2019年9月的情况不太可能重演,当时融资成本飙升,美联储向融资市场注入数百亿美元。

特别声明:以上内容(如有图片或视频亦包括在内)为自媒体平台“网易号”用户上传并发布,本平台仅提供信息存储服务。

Notice: The content above (including the pictures and videos if any) is uploaded and posted by a user of NetEase Hao, which is a social media platform and only provides information storage services.

相关知识

2024年大健康投融资新趋势分析

2024年大健康投融资新趋势分析:市场回暖,创新药与器械迎新机

上汽集团连续押注!福建陶瓷材料厂商华清电子完成新一轮融资 今年陶瓷产业一级市场投融资已33起

一年爆卖32亿,中国最“土”饮料,被“华尔街收购之王”盯上

2025年保健器材行业风险投资态势及投融资策略指引

小吃店投资,创业机遇与成功策略分析

华尔街见闻早餐FM

独家:出售医疗资产后继续瘦身 永泰集团退出国开行旗下一金融资产交易中心

华兴资本新CEO接棒

2024年大健康投融资新趋势分析:市场回暖,创新药与器械迎新机 2024年渐入尾声,尽管资本市场寒风凛冽,大健康领域却展现出盎然生机。尽管上半年 医疗健康 领域仍面临严峻挑战,但投资热...

网址: 华尔街陷融资成本分歧:小摩与花旗对SOFR走势各执一词,押注相反交易策略 https://m.trfsz.com/newsview1805045.html