创新药之王:司美格鲁肽 2025Q1全球畅销药TOP10关键趋势:GLP

关键趋势:GLP-1类药物主导:司美格鲁肽、替尔泊肽、Wegovy三款药物进入前十,糖尿病/减重市场爆发。

什么是 GLP-1类药物 ?GLP-1(胰高血糖素样肽-1)受体激动剂是一类新型药物,主要用于治疗2型糖尿病和肥胖症。

它们通过模拟人体天然GLP-1激素的作用,实现以下效果:

1. 促进胰岛素分泌(血糖依赖性,减少低血糖风险)

2. 抑制胰高血糖素分泌(减少肝脏葡萄糖输出)

3. 延缓胃排空(增加饱腹感,减少进食量)

4. 作用于大脑食欲中枢(降低“食物噪音”,减少情绪性进食)

GLP-1类药物最初用于糖尿病治疗,但近年来因其显著的减重效果成为全球医药市场的焦点。

为什么减肥是刚需?在几百万年的进化过程中,人类都是生活在极其艰苦的环境中,因此人类身体对能量的利用是非常高效和节约的,一直到工业革命前吃不饱仍是常态,那时威胁人类生命健康的主要是传染病和意外。

这种情况在二战后的几十年中发生了巨变,二战催生了天量的火药产能,战后转化为化肥产能,导致农业产量暴增,人类忽然能轻易吃饱了,营养过剩了。

由于人类的生理结构和代谢机制都是围绕着低热量生活方式设计的,根本无法适应当下这种生产力极大提高后每天都吃得饱饱的状态,于是糖尿病和肥胖都出现了。

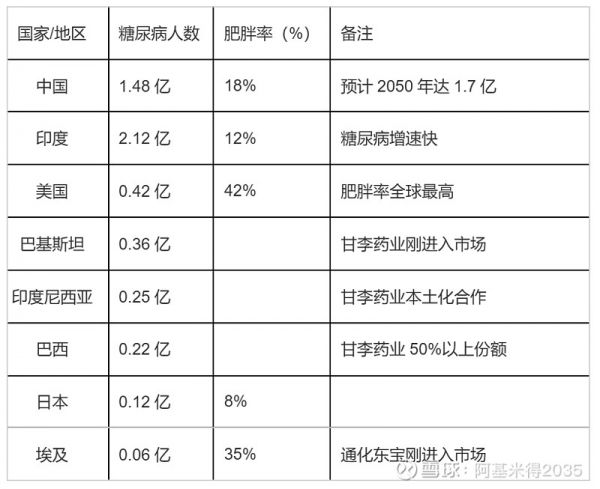

全球各国糖尿病人数与肥胖率统计(2025年最新数据)

随着糖尿病和肥胖症患病率攀升,以司美格鲁肽(Semaglutide)和替尔泊肽(Tirzepatide)为代表的GLP-1受体激动剂类药物(GLP-1 RA)已成为全球代谢性疾病治疗的重要选择。

截至2024年,全球累计使用过此类药物的患者已突破6000万,预计2030年全球GLP-1类药物市场规模将超1500亿美元,累计使用者或达2亿。

在过去两年,司美格鲁肽备受欧美名人圈推崇,甚至成为一些明星维持身材和“回春”的公开秘密,2023年即成为美国最畅销的处方药,这让诺和诺德在美股的市值一度突破6000亿美元,成为市值最高的欧洲公司。

司美格鲁肽的降糖版「诺和泰」(仅供2型糖尿病患者使用)于2021年8月在中国正式上市,减重版「诺和盈」则于2024年11月开售,成为中国市场上首个用于长期体重管理的胰高糖素样肽-1受体激动剂(GLP-1RA)周制剂。

目前全球GLP-1市场由诺和诺德(Novo Nordisk)和礼来(Eli Lilly)主导,占据约95%的市场份额。

国内相关企业如下:

华东医药:已上市利拉鲁肽(减重适应症),并布局司美格鲁肽仿制药及口服小分子GLP-1。

信达生物:研发玛仕度肽(GLP-1/GCGR双靶点),已进入III期临床,减重效果媲美手术。

恒瑞医药:布局口服小分子GLP-1(HRS-7535)及双靶点激动剂(HRS9531)。

翰宇药业:专注多肽药物,已获GLP-1原料药海外订单。

通化东宝:研发口服非肽类GLP-1(THDBH110)及双靶点激动剂。

甘李药业:研发全球首个双周制剂GLP-1受体激动剂,每两周注射一次,显著提高患者依从性。

是否会形成恶性竞争?目前GLP-1市场主要由诺和诺德(司美格鲁肽)和礼来(替尔泊肽)主导,但国内企业加速布局。

国产创新药:信达生物(玛仕度肽)、恒瑞医药(HRS9531)、甘李药业(GZR18)等进入III期临床,部分已提交上市申请。

仿制药即将冲击市场:

司美格鲁肽专利2026年到期,国内企业如华东医药、翰宇药业、石药集团等已布局仿制药。

价格战风险:高盛预计仿制药上市后,GLP-1类药物在中国的价格可能下降25%。

目前来看,GLP-1市场尚未完全进入恶性竞争阶段,但未来可能面临以下挑战:

(1)差异化竞争仍是主流

多靶点药物(如GLP-1/GIP、GLP-1/GCGR)可能比单靶点更具优势。

口服剂型(如礼来Orforglipron、恒瑞HRS-7535)可能改变市场格局。

适应症拓展:NASH(非酒精性脂肪肝)、心血管保护等新适应症可延长产品生命周期。

(2)产能限制可能缓解价格战

GLP-1类药物(尤其是多肽类)产能扩张较慢,短期内难以完全满足市场需求。

原料药供应受限:目前全球主要原料药供应商仍集中在少数企业(如诺泰生物、翰宇药业)。

(3)政策与医保影响

医保控费:国内GLP-1类药物(如司美格鲁肽)已进入医保,但减重适应症仍以自费为主,可能影响市场定价。

监管趋严:部分企业可能因临床数据不足或安全性问题被淘汰,减少低端竞争。

短期竞争加剧,长期优胜劣汰短期(2025-2026):仿制药上市后可能引发局部价格战,但原研药(如司美格鲁肽、替尔泊肽)仍占据高端市场。

中长期(2030+):具备多靶点、口服剂型、长效化技术的企业(如礼来、信达、恒瑞、甘李)可能胜出,低端仿制药企业可能被淘汰。

恶性竞争风险可控:由于技术门槛较高,市场仍将由头部创新药企主导,但部分仿制药企业可能面临利润压缩。

行业预测,到2030年全球GLP-1类药物市场规模将超1500亿美元,累计使用者或达2亿。随着口服剂型(如司美格鲁肽片剂)、更长效制剂及低价生物类似药上市,患者覆盖范围将进一步扩大。

未来GLP-1市场的竞争将更倾向于技术迭代(如三靶点药物、口服GLP-1)和适应症拓展(如NASH、阿尔茨海默病),而非单纯的价格战。

通化东宝出海情况通化东宝2024年度和2025年第一季度业绩说明会

2025-05-27 16:11:19董事长李佳鸿

近年来,公司积极把握国际市场发展机遇,产品出海战略全面提速。

发达国家市场,公司与健友股份已就门冬、甘精、赖脯3款胰岛素达成战略合作,共同进军美国胰岛素市场,目前相关临床试验正在稳步推进中。

发展中国家市场,公司已经实现了胰岛素产品在巴西、俄罗斯、波兰等发展中国家的销售。同时,近期内精蛋白人胰岛素注射液在尼加拉瓜获批上市;精蛋白人胰岛素混合注射液(30R)在乌兹别克斯坦获批上市。此外,公司持续进一步扩大甘精胰岛素和门冬胰岛素在发展中国家的注册及申请。

GLP-1产品方面,公司与科兴制药合作开拓利拉鲁肽注射液在海外17个新兴市场的销售,目前公司利拉鲁肽注射液已获哥伦比亚GMP证书,接受埃及卫生部GMP现场审计。

公司预计2025年后续每季度均能实现收入和扣非净利润环比增长。

甘李药业出海情况2024年,甘李药业国际收入达52774.61万元,较上年同期增加23.89%。

2025年一季度海外销售收入0.95亿元,同比增长45.21%。

马来西亚:甘李药业的门冬胰岛素30制剂于2025年3月获得马来西亚国家药品监管局(NPRA)的注册批件。此外,公司的基础胰岛素(甘精胰岛素)和预混胰岛素(门冬胰岛素30)也已在马来西亚获批。

孟加拉:甘李药业的门冬胰岛素30注射液在孟加拉获批。

巴基斯坦:继甘精胰岛素预填充笔剂在巴基斯坦获批后,甘精胰岛素卡式瓶剂型也于2025年正式获批。

阿尔及利亚:2024年7月,甘李药业的门冬胰岛素注射液预填充笔及门冬胰岛素30注射液预填充笔获得阿尔及利亚医药监管机构的注册批件。

玻利维亚、墨西哥:甘李药业以药品上市许可持有人(MAH)的身份进入玻利维亚、墨西哥市场。

中东北非地区:甘李药业完成了多国家签约和产品注册准入的工作,实现了新兴市场重点区域的全面覆盖。

巴西:2024年,甘李药业通过与巴西客户开展技术转移合作,帮助其成为巴西首个有胰岛素生产能力的本土企业。

马来西亚:甘李药业与马来西亚本土客户合作,向马来西亚卫生部提交了一项各方面更加有效、优秀的三代胰岛素类似物替代二代人胰岛素的供应方案。

2024年5月,甘李药业通过欧盟EMA的GMP认证,成为首个获欧盟生产资质的国产胰岛素企业。

甘李药业的原料药、制剂及预填充注射笔生产线顺利通过了EMA的GMP检查。

结论通化东宝在转折点。

甘李药业在爆发点。

相关知识

“新科药王”司美格鲁肽,你了解多少?

先下一城!减肥药赢了K药!全球药王易主司美格鲁肽

全球首个口服司美格鲁肽在华获批,GLP

国产唯一减重创新药贝那鲁肽强势登陆,瞄准司美格鲁肽空白市场

2025年全球畅销药预测,肿瘤、代谢等领域仍为热门

打败司美格鲁肽的减肥药新王出现了

媲美司美格鲁肽GLP

利拉鲁肽、贝那鲁肽、司美格鲁肽等9 种 GLP

国产唯一减重创新药贝那鲁肽强势登陆,瞄准司美格鲁肽空白市场医药新闻

“药王”的黄昏与GLP

网址: 创新药之王:司美格鲁肽 2025Q1全球畅销药TOP10关键趋势:GLP https://m.trfsz.com/newsview1532244.html